一、国内锌期货市场开发的历程

上市之前,上期所对于开展锌期货交易已进行了较为充分的前期调研和周密的准备工作。上期所于2005年2月成立了锌期货研究小组,此后制定了研究及调研方案,走访了国内大型锌生产企业以及加工贸易企业,考察了现货仓库,深入了解国内企业锌的生产、消费、产品发展趋势、锌贸易定价模式及企业参与国际市场交易等情况,并充分听取了相关企业对推出锌期货交易的意见和建议。

2006年10月,上期所在锌期货研究小组的基础上成立锌工作小组,11月向中国证监会上报了《锌上市申请报告》。2007年1月下旬至2月上旬,上期所就锌期货合约及交易的有关规定向会员单位、相关有色企业及有关专家征集了意见并做了进一步的完善,同时也积极开展市场培训工作。上期所先后在北京、广州、深圳、上海、杭州、南京等地共举办了8期期货分析师培训班,并在交易所内部进行了模拟交易,为锌期货的平稳上市奠定了良好的基础。

金属锌是6种主要的有色基础资源之一,其产量与消费量仅次于铜和铝。我国的锌产量在1995年超过当时的世界第一大生产国加拿大后已连续9年位列世界第1位,并且在全球锌产量中所占比例逐年增加,2005年我国锌产量达到271万吨,占到全球锌产量的26%。在产量持续增长的同时,我国锌消费也出现大幅增长,从1995年的68.5万吨猛增到2005年的292万吨,十年间增长了3倍多,年均增长率达到了13.5%,远高于国内与国际的锌产量年均增长水平。从2000年起我国的锌消费水平就已经超过了美国成为了全球第一大消费国,截止到2005年我国的锌消费占到了全球消费的28%,我国2004年起又从锌的净出口国转变为净进口国。

二、上海与伦敦锌期货交易制度的差异

继铜、铝之后,锌期货在上海期货交易所的挂牌上市,进一步完善了上海期货交易所作为中国基本金属定价和服务中心的功能。这三个品种也是伦敦金属交易所(LME)成交量最大的主力品种。虽然两个交易所相同品种的合约标的物等级注册品牌基本一致,但在合约设计以及交易制度方面仍存在诸多差异。

1.合约设计不同

首先表现在标的数量上。伦敦金属交易所铜铝锌1手标准合约为25吨,上海期货交易所1手标准合约为5吨。相比较而言,上海期货交易所的合约更加适应中小企业、投资者的保值投资需求。

其次表现在交割时间上。上海期货交易所挂牌期货品种每月交割一次,共设立1年期12个合约,每个月的合约在当月15日交易截止,交易截止后未平仓合约进入交割程序。

伦敦金属交易所每天可以交割,以每一个工作日作为一个合约。伦敦金属交易所合约数目繁多,单个合约持仓量、成交量小,必须采用做市商交易制度来提供流动性。再次表现在交割地上。伦敦金属交易所交割仓库设在世界各地虽然经纪公司也提供仓单调换服务,但需收取较高的费用,对买方交割不是十分方便。上海期货交易所交割仓库主要集中于华东地区,是我国有色金属主要消费地,能更好地服务于国内企业的套期保值以及实物交割。

2.交易制度不同

上海期货交易所采用竞价交易制度,竞价交易制度也叫委托驱动交易制度,开市价格由集合竞价形成,随后交易系统对不断进入的投资者交易委托,按价格与时间优先原则排序,将买卖指令配对竞价成交。

伦敦金属交易所同时存在竞价与做市商两种交易制度。在场内交易时采用竞价交易制度,与我们不同的是伦敦金属交易所场内交易仍然采用传统的人工喊价方式,相对效率较低,主要交易连续3个月合约。

场外交易采用的是做市商制度,做市商制度也叫报价驱动交易制度,是指证券交易的买卖价格均由做市商给出,买卖双方的委托没有直接配对成交,而是从市场上的做市商手中买进或卖出证券。这种交易是LME的主要交易方式,其交易量约占每日交易量的80%左右。

3.分析重点不同

通常国内投资者习惯于分析竞价交易制度下价格、成交量、持仓量等交易信息,但是,如果用同样的视角来看待LME市场,就有可能推导出错误的结论。LME的交易主要在投资者和做市商之间进行,LME的经纪商同时具有做市商、自营商(因为他们持有对赌头寸)和提供仓单服务的现货商多重身份,他们的头寸信息与投资者的头寸信息混杂在一起,所以普通的成交量、持仓量分析有效性不强。而流动性较差的合约(尤其是期权合约),偶尔暴出巨大交易量往往暗示着大机构的动向,对行情有很强的指导意义。

三、上海期交所锌期货交易风险控制措施

根据《上海期货交易所交易规则》和《上海期货交易所风险控制管理办法》,交易所将对锌期货交易实行保证金制度、涨跌停板制度、投机头寸限仓制度、大户报告制度、强行平仓制度、风险警示制度等风险控制措施,以达到防范和化解风险的目的。除以下特别说明的![]() 情况,其它锌期货交易风险控制的措施参照铜、铝期货合约的风险控制措施执行。

情况,其它锌期货交易风险控制的措施参照铜、铝期货合约的风险控制措施执行。

(一)保证金制度

锌期货合约的最低交易保证金为合约价值的5%。根据对1988/9/1—2006/10/16伦敦金属交易所3月锌合约的价格数据进行统计分析,5%的交易保证金可以覆盖99.5%的单日最大价格波动、99%的连续两日最大价格波动和97%的连续3日价格最大波动,可以防范大部分的价格波动风险。交易所将根据锌期货合约持仓大小调整交易保证金比例。

(二)涨跌停板制度

每日价格最大波动限制不超过上一交易日结算价±4%。根据实证研究结果显示,LME锌期货交易相邻两个交易日收盘价的价格变动98%的概率在4%以内,因此涨跌停板取4%比较合适。

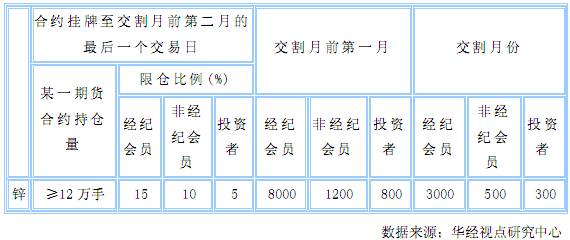

(三)投机头寸限仓制度

图表1 不同时期锌合约限仓比例和持仓限额规定单位:手

(四)大户报告制度

(五)强行平仓制度

(六)风险警示制度

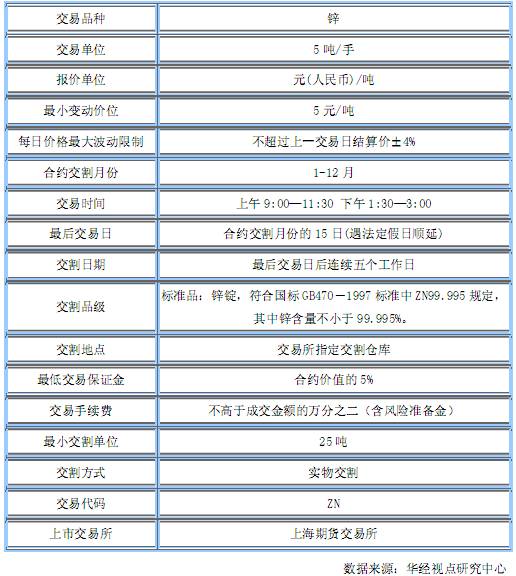

四、上海期交所锌期货标准合约简介![]()

图表2 上海期货交易所锌标准合约

免责声明:矿库网文章内容来源于网络,为了传递信息,我们转载部分内容,尊重原作者的版权。所有转载文章仅用于学习和交流之目的,并非商业用途。如有侵权,请及时联系我们删除。感谢您的理解与支持。